Artículos

Dos décadas de deuda soberana argentina: del default de 2001 a la (nueva) búsqueda de sostenibilidad

Por:

Introducción

Este diciembre se cumplen 20 años del estallido de la crisis social, política y económica que marcó el fin de la Convertibilidad y precipitó la declaración de la cesación de pagos de la deuda pública argentina. Hoy nuevamente estamos ante una situación de insostenibilidad y sobreendeudamiento que tiene embarcado al gobierno nacional en una renegociación integral de las obligaciones soberanas con sus diferentes grupos de acreedores. Esta situación se explica por el proceso de endeudamiento externo acelerado llevado adelante por la administración de Mauricio Macri, que reeditó los experimentados durante la última dictadura militar y los años ’90. Dicho proceso significó el final de la estrategia de mejora de la estructura y perfil de la deuda que tuvo lugar en el período 2003-2015 y, fundamentalmente, el regreso de un actor históricamente preponderante en el escenario político doméstico, el Fondo Monetario Internacional. Este artículo se propone pasar revista a las diferentes etapas y acontecimientos que siguieron a la cesación de pagos de 2001 y que han signado nuestra historia en las últimas dos décadas: repasaremos los canjes de deuda de 2005 y 2010, el desarrollo y cierre del conflicto con los fondos buitre y la reorientación de la política de manejo de la deuda del gobierno de Cambiemos, para finalmente presentar algunos elementos de la negociación (aún en desarrollo) encarada por la administración de Alberto Fernández, orientada a alcanzar la sostenibilidad de la deuda.

El default 2001, el pago al FMI y la reestructuración en etapas

El hasta entonces mayor default soberano de la historia no puede entenderse sin atender al proceso de endeudamiento previo y la dinámica de relaciones asociadas. La cesación de pagos de 2001 fue la culminación de un largo ciclo de endeudamiento iniciado con el despliegue y consolidación de la financiarización como eje organizador de la economía. La transformación en el patrón de funcionamiento macroeconómico implementada por el gobierno de facto en 1976 convirtió a los pasivos públicos en un elemento central para solventar las estrategias especulativas de acumulación vía renta financiera de los principales agentes del mercado local, y tuvo importantes derivaciones: la acumulación de niveles de deuda pública insostenibles, la injerencia creciente de los acreedores sobre los lineamientos de la política económica local a través de programas de ajuste promovidos por el FMI y la transferencia de una enorme masa de recursos para su pago explican en gran medida el deterioro de las cuentas fiscales y externas, de las condiciones de vida de amplias franjas de la población, los desequilibrios económicos y las persistentes trabas al desarrollo. El endeudamiento, que aumentó de manera exponencial durante el gobierno dictatorial, continuó su movimiento ascendente durante las arduas negociaciones con los bancos acreedores durante los ’80, para intensificarse en los ’90 de la mano del esquema de la Convertibilidad, se volvió imposible de atender a inicios del nuevo siglo.

Luego de numerosos intentos por evitar la cesación de pagos durante el gobierno de De la Rúa, entre los que se destacan el “blindaje” y el “megacanje”, y en el marco de una crisis económica, política y social sin precedentes, el puntano Rodríguez Sáa declaró la suspensión del servicio de una parte de los USD 144.453 millones que alcanzaba entonces la deuda pública (Damill, Frenkel y Rapetti, 2005), afectando a acreedores privados y bilaterales. Durante la administración de Eduardo Duhalde, el default se oficializaría, el stock de deuda pública bruta se expandiría,[1] pero las tratativas para avanzar en la salida del default con los privados serían escasas.

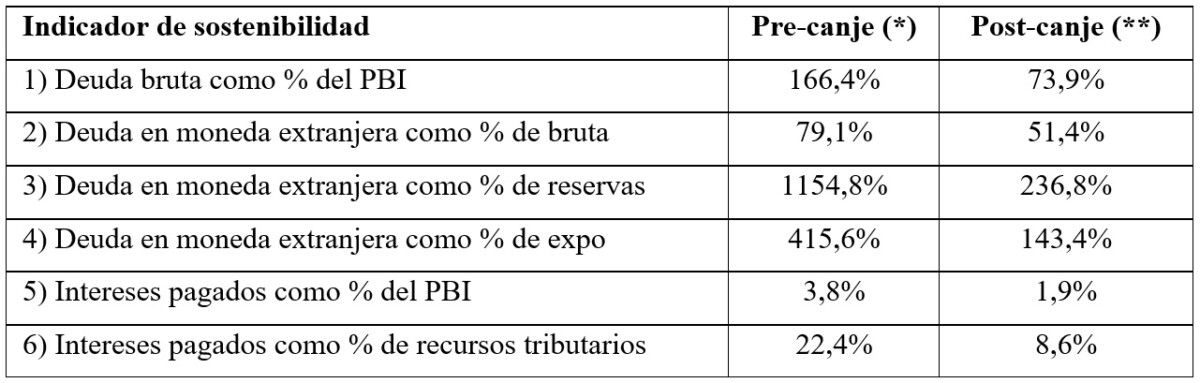

Cuadro 1. Indicadores de sustentabilidad seleccionados, pre y post-canje 2005

(*) Los indicadores 5 y 6 corresponden a datos de 2001; el resto, a datos de 2002.

(**) Datos de 2005. No incluyen deuda no presentada al canje.

Fuente: Elaboración propia sobre datos del Ministerio de Economía.

Con la llegada de Kirchner a la Casa Rosada, en 2003 se iniciaron las negociaciones, que tuvieron consecuencias de larga duración, pues sentaron las bases y disposiciones que condicionaron todo el proceso posterior. El aspecto más característico de aquella experiencia fue la combinación de una disposición predominantemente confrontativa hacia los acreedores privados junto a la no intervención del Fondo Monetario Internacional (FMI) en la fase decisiva del proceso,[2] lo que permitió lograr un reparto de pérdidas favorable a la Argentina.

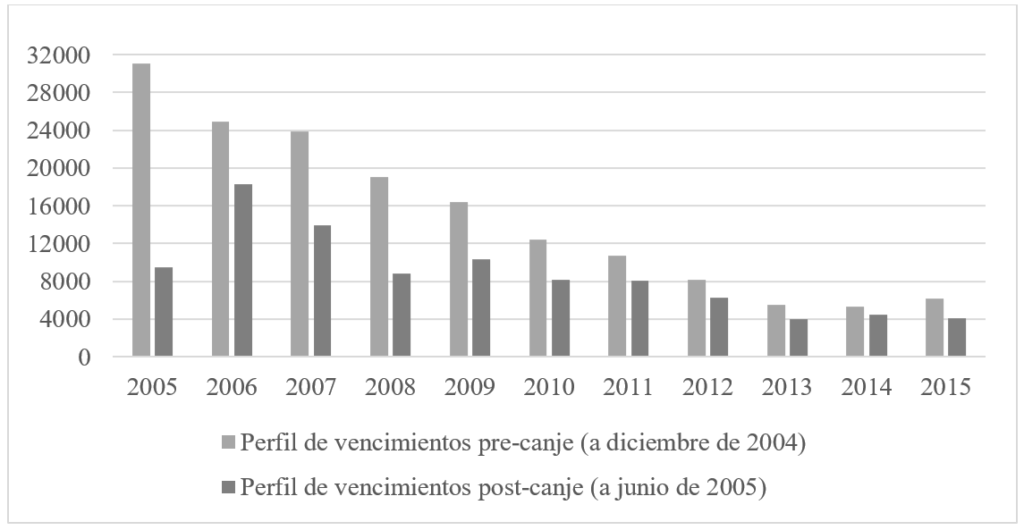

Esto se vio representado en una quita del 76,8% del valor presente neto al momento del primer canje, un recorte significativamente superior al promedio de 24,3% de las reestructuraciones preventivas y de 45,3% de aquellas realizadas luego de la cesación de pagos (Cruces y Trebesch, 2013)[3]. El canje, además, mejoró considerablemente los indicadores de sostenibilidad (cuadro 1) y significó un alivio sustantivo en el cronograma de pagos en los primeros años, lo que fue compatible con el objetivo estratégico de liberar recursos del Estado que apuntalaran el crecimiento y la mejora de la situación social en un contexto doméstico aún en recuperación (gráfico 1).

Gráfico 1. Perfil de vencimientos pre y post-canje (en USD millones) (2005-2015)

Fuente: Elaboración propia sobre datos del Ministerio de Economía (Boletín Fiscal).

En su dimensión financiera, esta estrategia tuvo como eje la idea de restablecer la sostenibilidad, planteando que el repago debía ser compatible con el crecimiento económico doméstico.[4] Se buscaba no asfixiar la incipiente y prioritaria recuperación económica —alentada por el boom de las materias primas que benefició a los países en desarrollo— como puntapié para la implementación de un modelo neodesarrollista . Rechazando el dogma del libre mercado y la “teoría del derrame” como vías únicas para el crecimiento, aquel destaca el rol del Estado para la existencia de mercados competitivos, la promoción del crecimiento con eje en la actividad productiva y el pleno empleo, y la implementación de controles en la cuenta de capital para moderar la volatilidad externa, acompañados de una política activa de ingresos y transferencias hacia los sectores subalternos (Gezmiş, 2017).

esta estrategia tuvo como eje la idea de restablecer la sostenibilidad, planteando que el repago debía ser compatible con el crecimiento económico doméstico.

Con relación a la dimensión política, el gobierno aprovechó las debilidades de la contraparte negociadora: durante las negociaciones del primer canje el universo acreedor se caracterizó por una profunda heterogeneidad y dispersión geográfica, debido a que el 43,5% del total de la deuda a reestructurar estaba en manos de tenedores minoristas (Ministerio de Economía, 2003), y que más del 55% de los títulos en default con residencia identificada estaba en manos de tenedores ubicados fuera de la Argentina (Italia, Suiza, Estados Unidos, Alemania y Japón, en orden de relevancia) (Bruno, 2004: 182). Siguiendo experiencias similares de organización de instancias colectivas de representación y negociación, los acreedores lograron articularse parcialmente en muchas y diferentes organizaciones, lo que sin embargo no resolvió la diversidad interna.[5]

Por otra parte, el FMI no tuvo injerencia en el diseño y la gestión de la reestructuración; ni siquiera auditó las proyecciones financieras que sirvieron de fundamento a la sostenibilidad de la propuesta de canje, lo que sucedía por primera vez desde la década de 1980. Esto fue posible en gran medida a la política de no intervención de los Estados Unidos y las acciones del gobierno argentino, que aprovechó —y profundizó— las diferencias de incentivos entre el organismo y los diversos grupos de tenedores privados.

De esta manera, la dispersión y fragmentación acreedora junto con la abstención del sector oficial llevaron a que Argentina lograra imponer las condiciones finales, lo que fue interpretado por algunos analistas como un cambio en el balance de poder entre deudores soberanos y acreedores, en favor de los primeros (Gelpern, 2005).

La negociación culminó en el canje de deuda en 2005 que inició el proceso de desendeudamiento.[6] Éste fue uno de los ejes rectores de la política financiera externa de los gobiernos kirchneristas que tuvo otros hitos sucesivos, como la cancelación anticipada de la totalidad de los compromisos con el FMI a principios del 2006[7] orientada a lograr la “desintervención”, la autonomía y la recuperación de grados de libertad en la gestión de la política económica; un segundo canje de deuda en 2010 que se sustentó en los mismos principios, fue movilizado por los propios acreedores y dio mayor legitimidad a la operatoria al subir el nivel de aceptación al 92,7%; [8] y el pago de deudas externas con reservas para evitar recurrir a los mercados internacionales de capital.

El conflicto con los fondos buitre y la discusión sobre la arquitectura internacional de la deuda soberana

Las demandas contra Argentina comenzaron apenas declarado el default y continuaron en el tiempo –concentrándose en Nueva York, en el juzgado de Thomas Griesa- buscando el cobro, el bloqueo de los canjes y solicitando embargos, aunque sin éxito. Este escenario se trasformó en octubre de 2010 cuando el fondo buitre[9] NML Capital cambió el enfoque de su maniobra litigiosa, al presentar una demanda en la que sostenía que desde 2005 Argentina incumplía el principio de trato igualitario y equitativo derivado de la cláusula pari passu[10] presente en los bonos su poder (Araya y Tuculet, 2014).

Desde entonces, una serie de eventos judiciales validarían la estrategia buitre que, junto con el firme y confrontativo posicionamiento de la Argentina, dieron lugar al mayor conflicto registrado entre un deudor soberano y un grupo de sus acreedores. A fines de 2011, en acuerdo con el pedido de los demandantes, Griesa resolvió que la llamada ley “cerrojo”[11] y los pagos a los bonistas reestructurados implicaban la disminución del rango de los bonos de NML, por lo que existía violación de la pari passu. Poco después, el juez emitió una medida cautelar (injunction) que establecía el pago pro rata o proporcional, interpretado como la obligación de abonar el 100% a los litigantes toda vez que Argentina pagase a los tenedores de deuda reestructurada. Para esto, Griesa ordenó a los agentes intermediarios con sede en Nueva York (como el Bank of New York) que se abstuvieran de procesar y concretar los pagos, lo que bloqueó las posibilidades de la República de cumplir sus obligaciones.[12] Aunque Argentina apeló las decisiones en la Cámara del Segundo Circuito, ésta las confirmó.[13] Como último recurso legal se solicitó a principios de 2014 la intervención de la Corte Suprema de EE.UU., pero la abstención de este cuerpo dejó el fallo firme. Sin otras instancias de apelación y bloqueados los mecanismos para hacer efectivos los pagos, Argentina fue declarada en default selectivo[14] en julio de 2014.

Entre las iniciativas internacionales, la más importante estuvo ligada al impulso en la ONU, con el apoyo del G77 más China, de un marco jurídico internacional para regular las reestructuraciones y limitar el accionar de los acreedores especulativos

Agotada la instancia judicial, imitadas las posibilidades de negociación por la RUFO[15] y ante la potencial amenaza de reclamos de los bonistas de los canjes por USD 120.000 millones (Barrera y Bona, 2017: 170), el gobierno buscó alternativas. Así, profundizó las críticas a la polémica interpretación de la cláusula estándar realizada por el juez (critica sostenida por especialistas de renombre internacional), las acciones de denuncia a nivel global presentando al conflicto como un caso testigo con potenciales consecuencias para los países en desarrollo (reiteradamente alcanzados por crisis de deuda) y redobló los esfuerzos diplomáticos tendientes a obtener apoyos internacionales a su postura. Entre las iniciativas internacionales, la más importante estuvo ligada al impulso en la ONU, con el apoyo del G77 más China, de un marco jurídico internacional para regular las reestructuraciones y limitar el accionar de los acreedores especulativos (Barrera y Bona, 2017: 172). El trabajo iniciado en la ONU en 2014 culminó en septiembre de 2015, cuando la Asamblea General adoptó mediante la Resolución 69/319 los nueve principios básicos elaborados por el Comité para guiar las reestructuraciones de deuda soberana: 1) Soberanía; 2) Buena fe; 3) Transparencia; 4) Imparcialidad; 5) Trato equitativo; 6) Inmunidad soberana de jurisdicción y ejecución; 7) Legitimidad; 8) Sustentabilidad y 9) Acuerdo por mayoría. El beneplácito con que fue recibido el proyecto entre los países en desarrollo supuso un avance importante, pues la iniciativa mostró la existencia de un importante consenso entre estos países sobre la importancia de la cuestión buitre; puso en discusión los vacíos en la arquitectura internacional de la deuda soberana y reflotó la idea de una solución estatutaria que involucrase a las diferentes naciones en la restricción al accionar de los fondos especulativos. [16]

El relanzamiento del ciclo de endeudamiento, la vuelta del FMI y la necesidad de una renegociación integral de la deuda pública

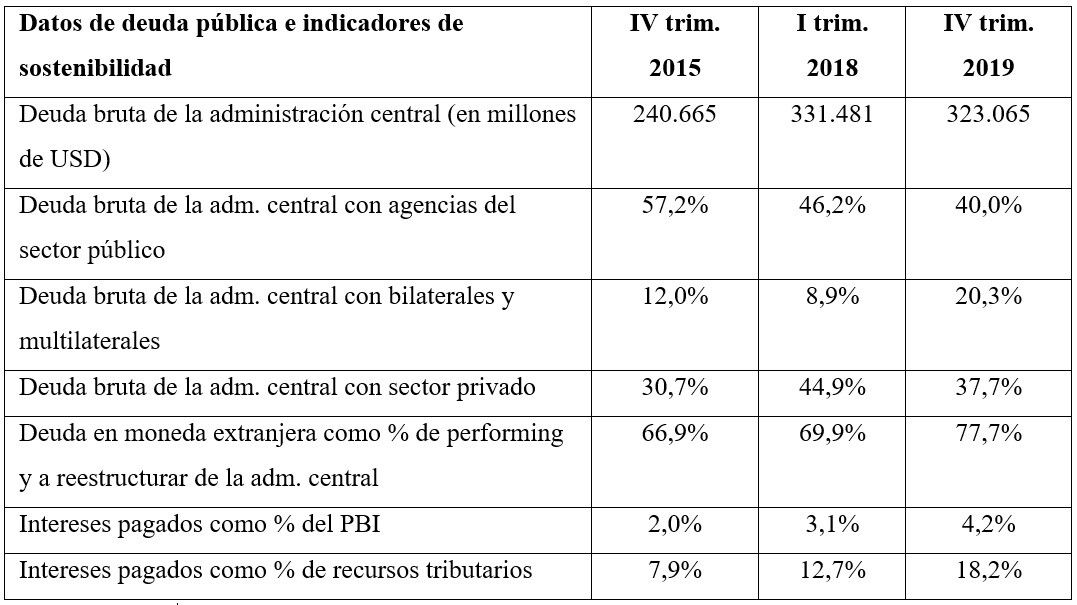

El gobierno de Cambiemos propendió hacia un programa económico pro mercado y de desregulación, en función del cual impulsó un giro en la orientación de la política económica, financiera y exterior, muy distanciadas de los lineamientos productivos e intervencionistas en lo interno y autonomistas en lo externo que caracterizaron a los gobiernos kirchneristas (Míguez, 2017). Entre los elementos centrales de esta orientación gubernamental estaba la “reinserción” del país en los mercados internacionales de capital. Ésta se dio a partir del apresurado cierre del conflicto buitre, que fue no solo el puntapié inicial del proceso de endeudamiento acelerado que le siguió, sino que significó el realineamiento del país bajo las lógicas financieras hegemónicas y el fin de la agenda de discusión multilateral sobre la regulación de los procesos de reestructuración. El gobierno de Macri desplegó una estrategia cooperativa frente a los fondos buitre, reconociendo como legítimos los reclamos y abonando más de USD 9.300 millones a los holdouts más confrontativos,[17] convalidando en algunos casos ganancias de casi un 2.000% (Cosentino et al., 2017). Esto, junto a la eliminación de los controles cambiarios, impulsó el ingreso de considerables flujos financieros, atraídos por las altas tasas reales positivas en moneda nacional y la emisión de USD 88.000 millones de nueva deuda externa pública y privada (equivalentes al 13% del PBI) (Bortz y Zeolla, 2018). Dichas colocaciones posicionaron a la Argentina como uno de los principales emisores de deuda pública globales entre 2016 y 2017, año en que se llegó a emitir un bono pagadero a 100 años. A principios de 2018 Argentina emitió bonos internacionales por última vez, haciéndose evidente que en menos de dos años había agotado su capacidad de endeudarse en los mercados voluntarios. Este proceso hizo crecer acelerada y significativamente el nivel de deuda (poco menos de USD 100.000 millones entre fines de 2015 e inicios de 2018) empeorando su composición y aumentando significativamente su peso sobre las cuentas públicas, tal como muestran los indicadores de sostenibilidad (cuadro 2).

Cuadro 2. Deuda pública argentina. Datos e indicadores de sostenibilidad seleccionados.

Fuente: elaboración propia sobre datos del Boletín Fiscal e Informes trimestrales de deuda (Ministerio de Hacienda)

La escalada en el conflicto comercial y tecnológico entre Estados Unidos y China aumentó la incertidumbre económica y generó una caída en la liquidez global. En el plano local, el creciente déficit de cuenta corriente y la persistencia del déficit fiscal — influido por la disminución de impuestos progresivos como el de los bienes personales y las retenciones—, en un contexto de apreciación real del tipo de cambio, disparó una “corrida cambiaria” que generó una depreciación considerable del tipo de cambio. A la salida de capitales externos de portafolio se sumó el aumento del ritmo de dolarización de excedentes por parte de los actores económicos locales. La Argentina dejaba así, rápidamente, de ser país estrella entre los fondos de inversión, pero debía seguir atendiendo los compromisos derivados de la nueva deuda emitida.

A pesar de que su regreso rememoraba la traumática crisis de 2001, en julio de 2018 el gobierno de Macri suscribió un acuerdo –inicialmente precautorio- con el FMI por la cifra record de USD 50.000 millones buscando infundir confianza entre los inversores. Sin embargo, el riesgo país se disparó, la moneda acentuó su depreciación frente al dólar, y la inflación subió a una tasa mayor al 50% anual. En la primera revisión el Fondo demandó profundizar el ritmo de ajuste fiscal, agregó USD 7.000 millones de financiamiento, y adelantó el cronograma de desembolsos para cubrir la mayor parte de las obligaciones externas hasta el final de 2019, cuando Macri debía revalidar su mandato en las urnas. Esto generó que más de tres cuartas partes del financiamiento contemplado para un programa trianual (unos USD 45.000 millones), fuera desembolsado inéditamente durante el primer año de acuerdo, con la consecuente sobrecarga de vencimientos en 2022 y 2023.

En términos sustantivos, el acuerdo se ajustó al libreto tradicional de estabilización vía ajuste fiscal, política monetaria astringente y depreciación del tipo de cambio, que en países semi-industrializados como Argentina poseen un fuerte impacto recesivo e inflacionario (Nemiña y Larralde, 2018). El efecto combinado de la devaluación, la caída del salario real y la alta tasa de interés fue una profunda recesión. Esto agravó la sostenibilidad de la deuda y aceleró la fuga de capitales, lo que obligó al gobierno de Cambiemos a reinstaurar los controles de cambio que había eliminado cuatro años antes. En este contexto de crisis económica, cambiaria y de deuda, el Frente de Todos triunfó en las elecciones presidenciales de octubre de 2019. La evidente insostenibilidad de las obligaciones financieras soberanas llevó al gobierno de Alberto Fernández, desde su asunción, a encarar una renegociación integral de la deuda en etapas, lo que supone reestructurar la deuda con los agentes privados, avanzar en un nuevo acuerdo con el FMI, y refinanciar los pagos al Club de París. Hasta el momento, se culminó la primera y las restantes están en pleno desarrollo.

el acuerdo se ajustó al libreto tradicional de estabilización vía ajuste fiscal, política monetaria astringente y depreciación del tipo de cambio, que en países semi-industrializados como Argentina poseen un fuerte impacto recesivo e inflacionario

La reestructuración de la deuda en títulos de 2020 se desarrolló en un contexto muy diferente al de 2005. Aunque con apoyos externos y domésticos a la posición argentina, la inédita crisis sanitaria derivada de la pandemia,[18] los deteriorados indicadores económicos, externos y fiscales, y la capacidad de bloqueo de una contraparte acreedora poderosa, homogénea y organizada, que negoció con gran dureza e hizo jugar la amenaza buitre de manera permanente[19] hicieron que la negociación fuera compleja y conflictiva. La intención del gobierno de priorizar el crecimiento desde el eje de la actividad productiva, mejorar los indicadores sociales, y restablecer un sendero sostenible para el endeudamiento en el marco del equilibrio macroeconómico, implicó agudizar la creatividad y la audacia para llegar a un acuerdo de canje. El mismo se concretó en septiembre, logrando una adhesión del 99% y generando un alivio en el cronograma de pago los primeros años, lo que responde al objetivo de liberar recursos para dar espacio a la recuperación económica. Este alivio se generó a través del establecimiento de un período de gracia, la baja de las tasas y el alargamiento de los plazos.[20] Sin embargo, aún queda pendiente la resolución de las negociaciones con el FMI para la suscripción de un nuevo programa que permita el repago de los compromisos,[21] y con el Club de París, para establecer un acuerdo para pagar el remanente del arreglo de 2014, que permitió poner fin al default con este foro de países acreedores. La sostenibilidad de la estructura total de la deuda dependerá de las condiciones que se establezcan en estos dos frentes adicionales, que deberán darse en forma compatible con el mantenimiento de un rol estatal activo, la recuperación doméstica y la mejora de las condiciones sociales para superar la crisis económica agravada por la pandemia.

- Reflexiones finales

Este breve repaso por el derrotero de las dos últimas décadas en nuestro país nos muestra la centralidad de la problemática de la deuda soberana para comprender la dinámica histórica abierta desde la crisis de 2001. Permite, además, esbozar algunas reflexiones y consideraciones a tener en cuenta en la discusión necesaria sobre el papel del endeudamiento soberano en el desarrollo de nuestro país. En primer lugar, y en términos conceptuales, en Argentina se presenta como ineludible la consideración de la orientación de la política económica, externa y financiera de los diferentes gobiernos para comprender los ciclos de endeudamiento externo acelerado seguidos por crisis de deuda. Políticas heterodoxas y ortodoxas, reguladoras y aperturistas, orientadas a potenciar la producción o la especulación, autonomistas o subordinadas, se suceden explicando esa recurrencia. En este sentido, las políticas relativas al manejo de la deuda (como la de desendeudamiento) aparecen más como políticas de gobierno que como políticas de Estado que se mantienen en el tiempo. Sobre este punto y, en segundo lugar, es necesario construir consensos domésticos amplios, que involucren a diferentes fuerzas políticas y sectores sociales, para el establecimiento de una política de financiamiento externo consistente en el tiempo, que termine con el circulo pernicioso del sobreendeudamiento, que tenga objetivos orientados al desarrollo nacional, la ampliación de las capacidades productivas y exportadoras del país (que permitan el repago de las obligaciones) y la mejora de las condiciones de vida la población.

las políticas relativas al manejo de la deuda (como la de desendeudamiento) aparecen más como políticas de gobierno que como políticas de Estado que se mantienen en el tiempo

Bibliografía

Araya, T. M. y Tuculet, M.V. (2014) El principio de inmunidad estatal y los procesos de reestructuración de deuda soberana. La ley, no. 153, pp. 1-10.

Barrera, M. A. y Bona, L. M. (2018). “La fuga de capitales en la Argentina reciente (1976-2018)”. Revista de la Facultad de Ciencias Económicas: Investigación y Reflexión, vol. 26 no. 2.

Bortz, P. y Zeolla, N. (2018) “Argentina: From the “confidence fairy” to the (still devilish) IMF”, https://criticalfinance.org/2018/05/17/argentina-from-the-confidence-fairy-to-the-still-devilish-imf/

Bruno, E. A. (2004). El default y la reestructuración de la deuda. Buenos Aires, Nueva Mayoría Editorial.

Buchheit, L. C. y Pam, J. S. (2004) “Pari Passu clause in sovereign debt instruments”. Emory Law Journal, vol. 53, Special edition, pp. 869-922

Cosentino, A.; Isasa, M.; Carreras Mayer, P.; De Achaval, F.; Coretti, M. y Dall’o, F. (2017) Crisis y reestructuración de deuda soberana. Una visión sistémica desde la perspectiva de los países emergentes. Buenos Aires, Eudeba.

Cruces, J. J., & Trebesch, C. (2013) “Sovereign Defaults: The Price of Haircuts”, American Economic Journal: Macroeconomics, vol. 5 no. 3, pp. 85–117.

Damill, M., Frenkel, R. y Rapetti, M. (2005) “La deuda argentina: historia, default y reestructuración”, en Desarrollo Económico, vol. 45, no. 178, pp. 187-233.

De Lucchi, J.M. (2014) “Macroeconomía de la deuda pública. El desendeudamiento argentino (2003-2012)”. Documento de Trabajo CEFIDAR no. 53.

Gelpern, A. (2005) “After Argentina”. Rutgers School of Law-Newark Research Paper no. 011.

Gelpern, A. (2016) Courts and Sovereigns in the Pari Passu Goldmines. Capital Markets Law Journal, vol. 11 no. 2, pp. 251-277.

Gezmiş, H. (2017) “From Neoliberalism to Neo-developmentalism? The Political Economy of Post-crisis Argentina (2002–2015)”, New Political Economy, vol. 23, no. 1, 66-87.

Guzmán, M. (2016) An analysis of Argentina’s 2001 default resolution. CIGI Papers n. 110. Ontario, Centre for International Governance Innovation.

Míguez, M. C. (2017). La política exterior del primer año de gobierno de Mauricio Macri.¿ Situación instrumental del Estado?. Revista estado y políticas públicas, (8), 103-120.

Ministerio de Economía (2003) Lineamientos de la Reestructuración de la Deuda Soberana, Buenos Aires: MECON.

Müller, A. (2013) “Default y reestructuración: ¿Cuál fue la real quita de la deuda pública argentina?”, Documento de Trabajo, no. 32, CESPA – FCE – UBA.

Nemiña, P. y Larralde, J. (2018) “Etapas históricas de la relación entre el Fondo Monetario Internacional y América Latina (1944-2015)”, América Latina en la Historia Económica, vol. 25, no. 1, pp. 275-313.

Nemiña, P. y Val, M. E. (2020) La renegociación de la deuda argentina durante la pandemia COVID-19. Implicancias y perspectivas para los países en desarrollo. Documentos de Trabajo, (38), (Segunda época). Madrid, Fundación Carolina.

Val, M. E. (2019) “La organización de los acreedores durante el primer canje de deuda (2003-2005)”. Realidad Económica no. 326, pp.59-88.

Weidemaier, W. M. y Gelpern, A. (2014) Injunctions in Sovereign Debt Litigation. Yale Journal on Regulation, vol. 31, pp. 189-218

[1] El incremento de unos USD 28.000 millones se explica por procesos ligados a la crisis económica y financiera y al colapso de la Convertibilidad: la intervención en el sistema financiero con la “pesificación asimétrica”, el traspaso de pasivos de los estados provinciales a la órbita nacional, el reconocimiento de obligaciones con empleados, jubilados y proveedores y la indexación de la deuda en moneda extranjera bajo legislación argentina que fue convertida a pesos ajustados por CER (Damill, Frenkel y Rapetti, 2005).

[2] En agosto de 2004, en el marco de tensiones y presiones internacionales, el gobierno decidió desistir de la tercera revisión de acuerdo firmado en septiembre de 2003 y dejarlo suspendido hasta después del canje, evitando cumplir las exigencias del organismo, que funcionaban como plataforma privilegiada para encauzar las pretensiones de los bonistas y la comunidad financiera internacional.

[3] Debido a diferentes mecanismos y los pagos de los cupones PBI, la quita real se vio reducida dependiendo de la tasa de descuento que se tome (Müller, 2013).

[4] El crecimiento no sólo sería condición del repago, sino que también daría la posibilidad de los acreedores de obtener beneficios adicionales a partir del cobro del llamado cupón de PBI, que se orientó a incentivar la adhesión.

[5] Para mayor detalle sobre los grupos de acreedores en el canje 2005 ver Val (2019)

[6] Debe entenderse en términos de una transformación en la composición y estructura de la deuda, principalmente ligada a la disminución de la deuda en divisas y con agentes privados. En este punto, coincidimos con De Lucchi (2014) para quien “analizar los procesos de endeudamiento o desendeudamiento implica observar la calidad y no tanto la cantidad del stock de deuda.” (35).

[7] Las acreencias del Fondo representaban entonces USD 9.800 millones, que se pagaron utilizando reservas de libre disponibilidad

[8] La reapertura realizada en 2010 fue solicitada por un grupo de bancos internacionales y apoyada por los acreedores remanentes, que cooperativamente negociaron con el gobierno y permitieron llevar el nivel de adhesión muy por encima del 76% que había logrado el primer canje

[9] La estrategia “buitre” es altamente agresiva, pues prevalece la negociación confrontativa y tiene escaso lugar la cooperación. Las demandas (realizadas en jurisdicciones que tienden a proteger a los inversores y en las que reclaman el principal, los intereses acumulados y los punitorios) son acompañadas por acciones de presión sobre los gobiernos, con el objetivo de obtener considerables dividendos por la vía judicial o mediante arreglos ad hoc, imposibles mediante mecanismos de mercado

[10] La frase latina pari passu significa literalmente “con igual paso”, lo que es interpretado como “en igualdad de condiciones”, “al mismo nivel” y, por tanto, “en forma equitativa” o “en forma imparcial y sin preferencias” (Kupelian y Rivas, 2014). Si bien no tenía un significado unificado, implicaba una promesa de tratamiento igualitario (Buchheit y Pam, 2004), esto es, el compromiso del estado deudor de no discriminar o dar trato preferencial a un grupo de acreedores por sobre el resto. Es decir, suponía un rango pari passu, pero no un pago pari passu (Gelpern, 2016).

[11] Es la ley 26.017, de febrero de 2005, que impedía la reapertura del canje a los no adherentes. Fue suspendida temporalmente en 2010 y 2013, para reabrir los canjes.

[12] Para poder pagar a los reestructurados, en septiembre de 2014 se promulgó la ley 26.984, llamada de pago soberano, que declaraba la reestructuración de interés público y habilitaba el cambio de lugar de cobro.

[13] En estas decisiones, en 2013 el gobierno buscó avanzar en la resolución del conflicto y mostrar flexibilidad, para lo cual habilitó una tercera ronda de canje (con los mismos términos de la oferta de 2010) mediante la ley 26.886.

[14] Se declaró el default aunque el país mostraba tener capacidad y voluntad de pago, por lo que se sostenía era un default que pudiera atribuirse al comportamiento argentino, sino a las decisiones del juez neoyorquino.

[15] La cláusula Right Upon Future Offers (RUFO) formaba parte de una serie de disposiciones legales para desincentivar la operatoria holdout. Esta norma establecía que, si Argentina realizaba a los acreedores reticentes una oferta voluntaria superior a la del canje antes del fin de 2014, los adherentes tenían el derecho de pedir igual tratamiento.

[16] El desarrollo del conflicto buitre con Argentina también suscitó importantes cambios y mejoras en las cláusulas de los contratos de deuda, tanto en lo relacionado a las interpretaciones y alcances de la cláusula pari passu como en la reformulación y utilización generalizada de cláusulas de acción colectiva (CACs) que establecen los umbrales de aceptación a partir de los cuales se hace la reestructuración obligatoria para todos los acreedores.

[17] El grupo involucrado en la demanda pari passu estaba liderado por NML, pero comprendía a un conjunto de fondos buitre e inversores minoristas (Weidemaier y Gelpern, 2014).

[18] Que implicó un fuerte esfuerzo fiscal, bajo la forma de una multiplicidad de medidas y políticas para asistir a individuos, familias y empresas, orientado a hacer frente a los efectos nocivos de la pandemia

[19] La mayoría de ellos eran norteamericanos e institucionales, concentrándose las tenencias en grandes fondos de inversión (entre los que se destacan gigantes financieros de la talla de Blackrock, Fidelity, Pimco y Templeton), con capacidades de movilizar amplios volúmenes de activos, con el conocimiento y el capital que les permitirían adquirir cantidades dadas de ciertas series de bonos para limitar la aplicación de las CAC, y los contactos para influir sobre el sistema político.

[20] Para mayores detalles sobre la reestructuración 2020, ver Nemiña y Val (2020)

[21] Se está buscando un acuerdo de más largo plazo y la eliminación de los sobrecargos (o tasas adicionales) que se están abonando como consecuencia de haber recibido un paquete de asistencia que supera los montos que corresponderían en función de la cuota del país dentro del organismo.