Artículos

El impuesto a la Renta Personal y la medición de la desigualdad en la distribución del ingreso en América Latina

Por:

Resumen

El presente trabajo presenta un diagnóstico de la participación de los altos ingresos en distintos países de América Latina. Para ello se analiza la metodología de medición de la participación de los sectores de ingresos elevados entre distintos países. Esto implica adicionar a la información proveniente de encuestas de hogares datos no incluidos en las mismas, como la información sobre ingresos que se obtiene a partir de las declaraciones juradas del impuesto sobre la renta de personas físicas, lo cual evidenciará que la desigualdad es superior a la que surge del análisis de dichas encuestas.

Palabras clave: Desigualdad, impuesto sobre la renta, ingresos

JEL classification: D31; D63; H26

1. Introducción

Al evaluar la evolución de la desigualdad en la distribución del ingreso en América Latina en los últimos quince años pueden apreciarse dos períodos bien marcados. En primer lugar, los primeros años de la década de 2000 evidencian un significativo, inédito y robusto decrecimiento de la desigualdad, si se compara con los años 90 (López Calva y Lustig, 2010; Gasparini et al, 2011; CEPAL, 2014, Amarante y Jiménez, 2015).

Sin embargo, estimaciones más recientes dan cuenta de una ligera desaceleración del fenómeno en los últimos años. Trabajos recientes (Gasparini, Cruces y Tornarolli, 2016; CEPAL, 2016) muestran un enlentecimiento en la tendencia de reducción de la desigualdad a partir de 2010.

Más allá de las razones que explican esta evolución a distintas velocidades, cabe preguntarse cuán confiables son las estimaciones habituales sobre desigualdad, que se basan en las encuestas de hogares. Esta pregunta es sumamente relevante por tratarse de la región más desigual del planeta y por ser la alta concentración del ingreso en pocas familias la principal característica de esta desigualdad. cabe preguntarse cuán confiables son las estimaciones habituales sobre desigualdad, que se basan en las encuestas de hogares

En este marco, los estudios sobre la distribución de los individuos de altos ingresos ha renacido, de un tiempo a esta parte, en el interés de los investigadores. En particular, se ha existido un marcado esfuerzo en revitalizar los estudios sobre la distribución de los ingresos más elevados utilizando información de las declaraciones juradas del impuesto sobre la Renta personal, que habían sido dejados de lado ante el surgimiento de las investigaciones llevadas a cabo con los microdatos de las encuestas de hogares.

Los mismos comienzan siguiendo las fuentes y métodos tradicionales utilizados en el trabajo pionero de Kuznets (1953) sobre la participación de los ingresos más elevados en Estados Unidos. Estos fueron continuados por el trabajo de Piketty sobre la distribución de los “top incomes” en Francia en el largo plazo, para concluir en la sucesión de estudios que han avanzado en la construcción de las participaciones de los ingresos más elevados a lo largo del tiempo (abarcando gran parte del siglo veinte y los inicios del siglo XXI) en más de veinte países. Estos trabajos han sido compilados en varias publicaciones recientes, las más importantes de las cuales están reunidas en las publicaciones de Atkinson y Piketty (2007, 2010)

El objetivo de este trabajo es brindar un marco conceptual que permita reconocer la importancia de los sectores de más elevados ingresos dentro de la distribución del ingreso y su incidencia sobre las estimaciones cuantitativas relacionadas. Por ello en la segunda sección del trabajo se desarrollan las consideraciones metodológicas realizadas para la delimitación cuantitativa de los “ricos”, los “controles” totales y las limitaciones que estos análisis llevan de suyo. Luego, en la sección tercera se resumen los resultados de los principales estudios en la materia en donde se introducen los datos de los trabajos realizados para América Latina. La sección cuarta concluye y presenta las reflexiones finales.

2. La medición de la desigualdad de altos ingresos

En esta sección se presentarán algunas consideraciones metodológicas necesarias para el cálculo de la concentración de los altos ingresos, tanto a través del empleo de información proveniente de encuestas de hogares como de registros tributarios.

2.1. Importancia de la temática

Una característica típica de las encuestas de hogares es el hecho de que ésta no registra los “verdaderos” ingresos de la población. Este fenómeno puede dividirse en tres partes: la falta de respuesta, parcial o total, a la encuesta; la subdeclaración de ingresos, y la subcaptación de perceptores.

En el primero de los casos, para corregir por falta de respuesta es usual corregir mediante procedimientos de imputación de ingresos no declarados, estableciendo simulaciones de ingresos a partir de determinados parámetros de los hogares; estos ajustes se llevan a cabo en los relevamientos más recientes de las mencionadas encuestas. Algunos relevamientos más recientes efectúan ajustes a los ingresos por lo que se denomina “renta imputada de la vivienda”, o del “consumo de bienes durables”.

En cuanto al segundo, lo imprescindible del ajuste se hace visible cuando, comparando los niveles de Cuentas Nacionales con los totales de las encuestas, se verifica que la subdeclaración es muy diferente según la fuente de ingreso de los perceptores. Si la misma fuera proporcional al ingreso real para todos los individuos, la distribución del bienestar y la incidencia tributaria no se vería afectada.

Para llevar a cabo este ajuste, el procedimiento habitual es efectuar una corrección por subdeclaración a partir de la información de Cuentas Nacionales, proyectando la estructura del Ingreso Disponible (cuenta del Ingreso Nacional) por factores (asalariados, cuentapropistas, empleadores, capitalistas, jubilados y otros) a los datos de las encuestas.

El tercer caso corresponde a la subcaptación de perceptores. Las encuestas no captan a los individuos con más altos niveles de ingresos. Este problema es verificable aún después de corregir por subdeclaración de ingresos; a partir de las comparaciones entre los ingresos gravados que surgen de los datos de las declaraciones juradas del Impuesto a la Renta, y las simulaciones de ingresos gravados a partir de aplicar el ajuste por subdeclaración anteriormente mencionado, se advierte que surgen grandes diferencias .

Las encuestas fallan, en consecuencia, en captar los ingresos de los perceptores de renta más elevados. En particular, el decil de ingresos más elevados (que inclusive en la información de las encuestas de hogares es el que presenta mayor varianza entre sus ingresos) es el que se encuentra subcaptado. Las encuestas fallan, en consecuencia, en captar los ingresos de los perceptores de renta más elevados. En particular, el decil de ingresos más elevados

Es por esta razón que resulta de suma relevancia analizar la evolución de la participación en el ingreso de los tramos de renta elevada, que no son captados adecuadamente por el decil de ingresos más altos de las encuestas, sino que concentran el 1%, o el 0,1% de los ingresos más altos. Este sector, denominado “súper ricos”, ha sido el objeto de análisis de una serie de estudios llevados a cabo en los países avanzados y que han tenido su correlato en algunas investigaciones realizadas en América Latina. Esta serie de trabajos analiza la evolución de la concentración del ingreso de los tramos más elevados a partir de la información proveniente de las declaraciones juradas del Impuesto a la Renta.

2.2. Las metodologías empleadas para el cálculo de los ingresos elevados

El valor agregado de contar con información tributaria para analizar los ingresos radica en el hecho de que una buena cantidad de países han publicado, de manera sistemática y regular, tabulaciones basadas en las declaraciones juradas del Impuesto a la Renta. Estas tabulaciones presentan los ingresos declarados segmentados por tramos de ingresos antes de impuestos, divididos por fuente de ingreso según el caso, e informando las deducciones que reducen el impuesto determinado.

Una de las mayores ventajas al focalizarse en el tramo de ingresos más altos es que los datos de las declaraciones juradas de impuestos superan el problema de selección muestral y sesgos de autodeclaración provenientes de encuestas de hogares (Atkinson et al., 2011). Mientras que las encuestas de hogares sólo pueden incluir un número reducido de individuos de altos ingresos, los datos impositivos incluyen una cantidad mucho mayor y más amplia de este tipo de contribuyentes.el coeficiente β varía entre 1,5 y 3; los valores comprendidos entre 1,5 y 1,8 expresan baja desigualdad, mientras que valores superiores a 2,5 indican elevada desigualdad

Las metodologías mencionadas no están exentas de limitaciones. La primera es que ponen énfasis sólo en los tramos de ingresos superiores, y no analizan la evolución del resto de la distribución. Como fuera expresado, a diferencia del índice de Gini, por ejemplo, que evalúa en mayor proporción a los sectores medios, este tipo de análisis sólo hace referencia a los tramos de ingresos más elevados.

La segunda de las limitaciones es que consideran ingresos antes de impuestos, con lo cual ignoran posibles reordenamientos que podrían resultar de la acción de la política fiscal. Adicionalmente, la construcción de la información proveniente de las declaraciones juradas de impuestos a partir de consolidar un control total por ingresos asume que, en el caso en que la información sobre ingresos estuviera presentada en valores netos de deducciones, el acrecentamiento del ingreso que devendría de volver a incorporar en las rentas los montos deducidos no generan, se asume, un reordenamiento en los individuos según su ingreso.

En tercer lugar, la definición de ingreso y la unidad de observación pueden variar aún dentro de un mismo país por los cambios en la legislación, si es que éstos hubieren existido. Tanto en el caso de la unidad contribuyente, que ya fuera mencionado, como la incorporación dentro de la base imponible de determinadas rentas que inicialmente no hubieren estado gravadas, o, a la inversa, el establecimiento de una exención sobre determinadas rentas genera heterogeneidades que impactan fuertemente en la comparación a realizar entre distintos países.

En cuarta instancia, y tal vez la crítica más importante, se destaca que las estimaciones pueden estar sesgadas debido a la evasión o elusión impositiva. Aquellos que declaran impuestos tienen incentivos, sobre todo los de ingresos más elevados, a no revelar la totalidad de sus ingresos con el fin de reducir su obligación tributaria.

No existe una metodología homogénea de incorporación de los montos evadidos o eludidos en la información de ingresos declarados, con lo cual esto puede generar distorsiones de relevancia a la hora de comparar distintos países a lo largo del tiempo. Sobre este particular pueden estar afectando de manera muy significativa grados de incumplimiento tributario diferenciales a lo largo de los distintos países, como así también las amnistías tributarias afectan a la evolución de las participaciones de las rentas elevadas.

3.Algunos resultados de estimaciones realizadas para la región

Los antecedentes de esta literatura para América Latina, si bien con varias diferencias metodológicas, se encuentran en las contribuciones de Alvaredo (2011) para Argentina utilizando datos agregados de declaraciones juradas del IRPF, clasificadas por tramos de ingresos. Entre los estudios realizados empleando microdatos de las declaraciones juradas se encuentra Burdín et. al. (2013) para Uruguay, mientras que Alvaredo y Londoño (2013), para Colombia, y López et. al. (2013), Fairfield y Jorratt (2014) y Friedman y Hofman (2013) para Chile, emplean en forma combinada ambas fuentes de información. Pueden citarse también a Campos Vázquez et. al. (2014) para México, Medeiros et. al. (2014) para Brasil y Rossignolo et. al. (2016) para Ecuador.

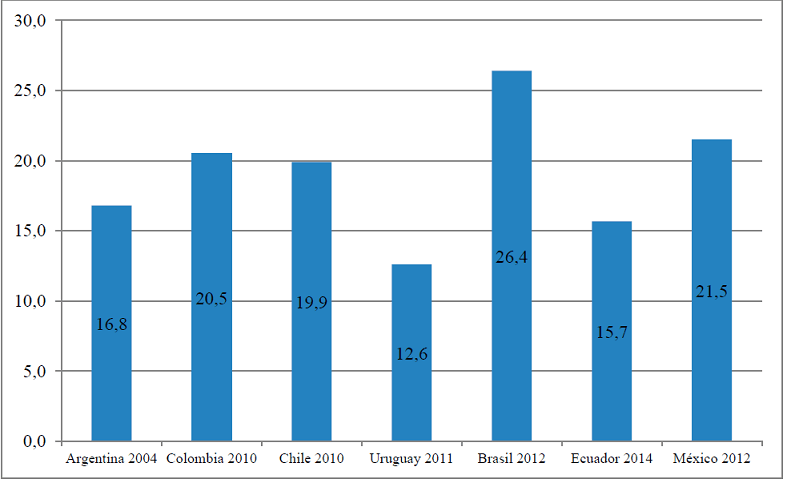

El gráfico 1 muestra las participaciones del 1% más rico en los países mencionados, estimados en los trabajos de referencia. Pueden verse participaciones superiores al 25% del ingreso en el caso de Brasil, o alrededor al 20% en Colombia, Chile y México[1], que si se compara con otras regiones del mundo confirma a los países de la región entre los más desiguales y concentrados del planeta.

Gráfico 1. Participación en el ingreso total del 1% de ingresos más elevados

Fuente: Rossignolo et. al (2016)

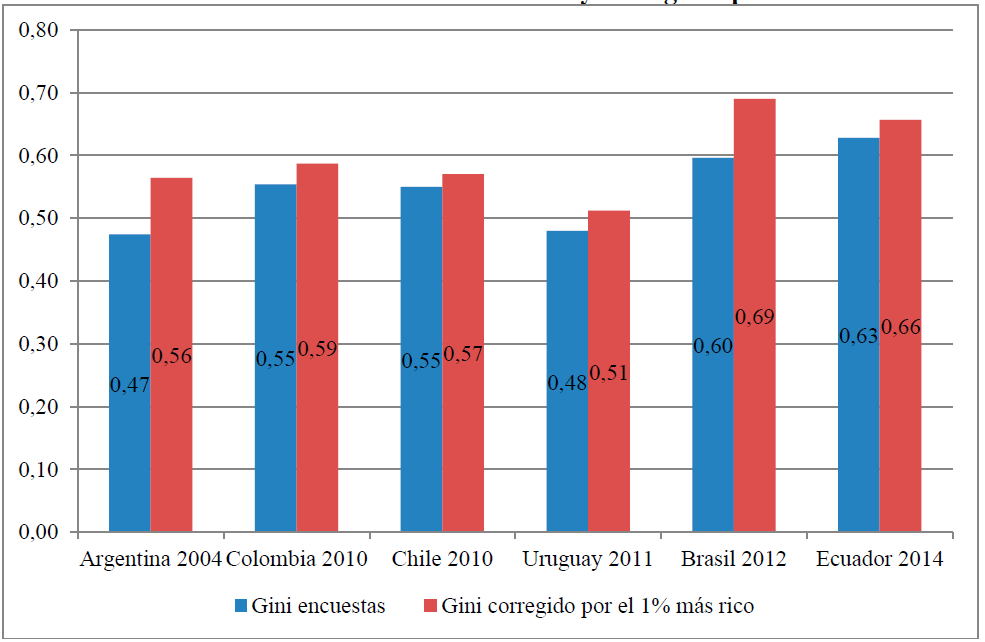

La diferencia entre estas dos metodologías puede verse en el gráfico 2, en donde se presentan los datos del índice de Gini corregido por la participación del 1% más rico. Se observa que la desigualdad es mayor que la reflejada por las encuestas de hogares al incluir a los tramos más ricos, debido a que el Gini se incrementa en todos los casos al corregirlo con la información de las declaraciones juradas impositivas.

Gráfico 2. Indice de Gini considerando datos de encuestas y corregidos por el 1% más rico

Fuente: Rossignolo et. al (2016)

Se observa que la desigualdad es mayor que la reflejada por las encuestas de hogares al incluir a los tramos más ricos

4.Conclusiones

Los estudios enfocados en el análisis de los tramos más ricos de la población resultan muy útiles en la medida en que permitan complementar las mediciones convencionales de desigualdad y reflejar mejor la concentración de los ingresos.

Si bien en el mundo desarrollado se ha avanzado de manera notable en analizar las participaciones de los altos ingresos en la distribución, aún queda mucho camino por recorrer, particularmente en América Latina donde este tipo de estudios es reciente y se ha efectuado para pocos países. Una limitación adicional en este tipo de estudios resulta de las resistencias que han mostrado en algunos casos las autoridades fiscales para transparentar la información tributaria a los fines estadísticos, insumo indispensable para este tipo de trabajos.

La subutilización del impuesto a la renta personal en nuestra región, ya sea en términos de recaudación como de impacto distributivo (Jiménez y Podestá, 2017; Gómez Sabaini, et. al., 2011) o como fuente de información para este tipo de trabajos no deja de ser paradójico, ya que la alta concentración de la riqueza y el ingreso, requiere de un aprovechamiento integral del sistema tributario, reservando un lugar privilegiado para aquellos tributos relacionados con la capacidad de pago.

Profundizar el análisis de la desigualdad con nuevos estudios que mejoren la información existente incorporando nuevas herramientas de análisis, es una agenda de investigación de relevancia para la región, que requerirá del compromiso, transparencia y colaboración entre autoridades y expertos.

[1] El gráfico es a los fines ilustrativos, ya que las importantes diferencias metodológicas en la construcción de estos resultados limitan la posibilidad de comparación.

Alvaredo, F. (2011 a): “The Rich in Argentina over the Twentieth Century”, en Atkinson, A. y Piketty, T. (ed.) (2011): “Top Incomes: A Global Perspective”: 253–98. Oxford University Press

Alvaredo, F. (2011 b): “A note on the relationship between top income shares and the Gini coefficient» Economics Letters, 110(3): 274-277

Alvaredo, F. y Londoño, J. (2013): “High Incomes and Personal Taxation in a Developing Economy: Colombia 1993-2010”, Working Paper No. 12, Commitment to Equity, Center for Inter American Policy and Research, Tulane University

Amarante, V. y Jiménez, J. P. (2015): » Desigualdad, concentración y rentas altas en América Latina», en Jiménez, J. P. (ed.): » Desigualdad, concentración del ingreso y tributación sobre las altas rentas en América Latina», Libros de la CEPAL, N° 134 (LC/G.2638-P), Santiago de Chile, Comisión Económica para América Latina y el Caribe (CEPAL)

Burdín, G., Esponda, F. y Vigorito, A. (2015): “Desigualdad y altas rentas en el Uruguay: un análisis basado en los registros tributarios y las encuestas de hogares del período 2009-2011″ en Jiménez, J. P. (ed.): » Desigualdad, concentración del ingreso y tributación sobre las altas rentas en América Latina», Libros de la CEPAL, N° 134 (LC/G.2638-P), Santiago de Chile, Comisión Económica para América Latina y el Caribe (CEPAL)

Campos Vázquez, R., Chávez Jiménez, E. y Esquivel Hernández, G. (2014): » Los Ingresos Altos, la Tributación Óptima y la Recaudación Posible» El Colegio de México, Centro de Estudios Económicos

Fairfield, T. y Jorratt, M. (2014): «Top income shares, business profits, and effective tax rates in contemporary Chile» ICTD working paper, 17. Institute of Development Studies, Brighton, UK

Friedman, J. y Hofman, A. (2013): «Inequality and the Top of the Income Distribution in Chile 1990-2012: Questioning the Consensus». http://ssrn.com/abstract=2242259

Gasparini, L; Cruces, G. y Tornarolli, L. (2016): «Chronicle of a Deceleration Foretold: Income inequality in Latin America in the 2010s». Revista de Economía Mundial 43, 25-46

Gómez Sabaini, J. C., Jiménez, J. P. y Rossignolo, D. (2011): “Imposición a la Renta Personal y equidad en América Latina” CEPAL, Serie Macroeconomía del Desarrollo N° 119

Gómez Sabaíni, J. C., y Rossignolo, D. (2014): “La tributación sobre las altas rentas en América Latina”, Serie Estudios y Perspectivas N° 13, Oficina de la CEPAL en Montevideo.

Jiménez, J. P., Gómez Sabaini, J. C., y Podestá, A. (2010): “Tax gap and equity in Latin America and the Caribbean” Fiscal Studies No. 16 Public Finance and Administrative Reform Studies ECLAC-GTZ

Jiménez, J. P., y Podestá, A. (2017): “Una alergía latinoamericana: la tributación sobre la renta personal”, blog “Alquimias Económicas”.

UNA ALERGIA LATINOAMERICANA: LA TRIBUTACIÓN SOBRE LA RENTA PERSONAL

Medeiros, M., Souza, P. y Castro, F. (2014): «O Topo da Distribuição de Renda no Brasil: primeiras estimativas com dados tributários e comparação com pesquisas domiciliares, 2006-2012» http://ssrn.com/abstract=2479685

Rossignolo, D. y Jiménez, J. P. (2017): » ¿Cuán desigual es la distribución del ingreso en América Latina? La utilización de los registros tributarios como fuente alternativa de medición» Vox LACEA http://vox.lacea.org/?q=blog/distribucion_ingreso_latam

Rossignolo, D., Villacreses, N. y Oliva, N. (2016): “Cálculo de la concentración de los altos ingresos utilizando datos impositivos. Un análisis para Ecuador”. Serie Macroeconomía del Desarrollo N°184, CEPAL